ドルコスト平均法 下げ相場のメリット・デメリット

前回は、「ドルコスト平均法上げ相場のメリット・デメリット」について復習しました。今回は「下げ相場のメリット・デメリット」です。ドルコスト平均法継続の正念場でもあり、チャンスともなるのが下げ相場時期です。その特徴をまとめました。

下げ相場のメリット・デメリット

私の口座は、調度今年2015年が下げ相場で買い続けた年となりました。

2015年下げ相場で買い継続

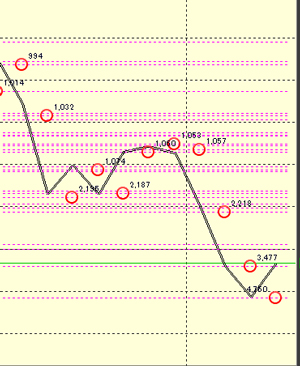

私の純ドルコスト平均法、下げ相場で作った実際のポジション状況です。2015年の豪ドル円は、概ね下げ傾向が続いていたためこんな感じで買い続けていました。

赤い丸が買った地点で、数字が買い数量です。豪ドル円が高かった時期は994通貨だったものが、豪ドル円下落に従い4000台まで増加しているのが確認できます。

これは、「通常のドルコスト平均法効果+レバレッジ変動」によるものです。

単純なドルコスト平均法効果という訳ではないのですが、毎月の積立金は10万円と一緒です。

下げ相場を買い続けていることで、買い平均値も着実に下がってきています。

今後も着実に買い続けていくために、ドルコスト平均法下げ相場での特徴の復習をしておきましょう。

このグラフだけみると「ちょっとキツいなぁ」と感じるかもしれません。「含み損すごいんじゃないの」と思うかもしれませんね。

でも、現実は下げ相場を買い続けても気にするほどの状況は起きていません。

参考記事:含み損ほぼ解消 ドルコスト平均法効果

まあ、ここから20円くらい円高になる時期がくればちょっとストレスがたまるかもしれません。それくらいの水準になっても問題ない余裕は持たせてあるのでポジション維持には問題はありません。

読者の中でもドルコスト平均法積立を続けている方も多く、始めた時期によって状況には差があるかもしれません。ただ、高値圏で無理をしていない方であれば、現状が苦しいという方はいないかなという気がします。

では、今年のような下げ相場でのドルコスト平均法の特徴をまとめておきます。

下げ相場 ドルコスト平均法の特徴

前回同様に「定量買い」と「ドルコスト平均法」での買い方を比較していきます。豪ドル円が100円から80円に下げていく中で買っていった場合で計算していきます。

定量買い

- 100円 2000通貨

- 90円 2000通貨

- 80円 2000通貨

買い平均値計算

(100円×2000+90円×2000+80円×2000)÷6000=90円

定量買い買い平均値は、前回同様に90円となります。

ドルコスト平均法

- 100円 2000通貨 計算式:10万円×レバレッジ2倍÷豪ドル円値100円=2000

- 90円 2222通貨 計算式:10万円×レバレッジ2倍÷豪ドル円値90円=2222

- 80円 2500通貨 計算式:10万円×レバレッジ2倍÷豪ドル円値80円=2500

買い平均値計算

(100円×2000+90円×2222+80円×2500)÷6722=89.256円(約89円)

前回同様に、買い平均値は定量買い90円に対してドルコスト平均法は約89円と低くなっています。

「買い平均値を自然に下げられる」というドルコスト平均法のメリットは、上げ相場でも下げ相場でも享受できることがわかります。

今回の計算では、それとともに注意点も浮かび上がってきます。

大きな下げ相場突入するとどうなるのか?

上記計算結果で、「豪ドル円が10円下げて70円になったときの計算」をしてみます。

- 定量買い:(70−90)×6000通貨=ー120,000円

- ドルコスト平均法:(70−89)×6722通貨=ー127,718円

買い平均値が低いはずのドルコスト平均法のほうが、大きな下げ相場では含み損が膨らむということがわかります。この原因は「売買数量」です。

実は、今回の計算式では「定量買いの買数量」をわざと少なくするようにして比較しています。こうすることで「ドルコスト平均法で窮地に陥るパターン」が浮かび上がってくるからです。

このパターンは、実際のFX運用でも起きがちな現象でもあるのです。

「高値圏のときほど大きく買いたくなる」

FXでは、これがよくおきます。

「高いほどもっと上がる」と感じるのが普通

ドルコスト平均法に限らないのですが、どの運用法でも人が興味を持つ時期というのがあります。それは「他の人が大きく利益を出している時期」です。

例えば、豪ドル円のスワップ投資で大儲けってどんな時でしょうね?

これわかり易いですよね。

- 豪金利が高水準でスワップポイントも高い。

- 豪ドル円が大きく上昇してずっと前からの買いポジションに利益が乗っている。

冷静な目でみれば、こういう時期は「豪ドル円が相当高値にある」というのは容易に想像できます。

でも、買いたくなりますよね。

周りで大きく利益を出しているんですから買いたくなりますよね。

そして、その辺が天井なんてことはよくあることですよね。

ドルコスト平均法も同じだということです。

今、「豪ドル円のドルコスト平均法で大儲けしている」なんて話は聞きません。豪ドル円は、相当下げてきたところにあります。この時点で「ドルコスト平均法で大儲け」なんてことはあり得ません。

まあ、今月始めたばかりで82円で買えたというケースならあり得ます。ただ、数量が少ないので利益額も少なく、他の人を興奮させるほどの力はないと思われます。

でも、ここから豪ドル円が大きく上昇したら、「ドルコスト平均法で大きく利益出てきた」というブログ記事などが増えることになるでしょう。

そうなると、「ドルコスト平均法始めてみよう」なんて気になる人も増加しますよね。

当然、すぐには手を出さずにようすをみるはずです。でも、そういう時に様子をみているとなぜか更に上昇していくものです。

そして、そこで始めると「私も早く利益を出したい」という気持ちが抑えられなくなり買いポジションを作ってしまう。しかも、ちょっと焦り気味だったりすると売買数量も大きくなりがちです。

それが結果として「高値圏で大きな買いポジションを作る」ことに繋がってしまうんですよね。

私もこのパターンは、何度か経験しています。

下落時期に始めるメリット

今の時期にドルコスト平均法を始めた方が、高値圏で買い数量を増やすということはほとんどないと思います。

下げが急な時期に買いポジションを作るというのは、数量が少なくても恐怖を伴うからです。その恐怖は心に刻まれます。そして、将来の失敗を防ぐ肥やしとなってくれます。そして下落時期に始めた方は、慎重に慎重にポジションを作る傾向にあります。

ここの理解、ドルコスト平均法で資産を増やしていくうえでとっても大切です。

ドルコスト平均法2015 目次

- 第1回ドルコスト平均法での成功者が少ない理由

- 第2回ドルコスト平均法 上げ相場のメリット・デメリット

- 第3回ドルコスト平均法 下げ相場のメリット・デメリット

- 第4回ドルコスト平均法成功の肝 下げ相場の戦い方

- 第5回ドルコスト平均法 買い続けるための3ステップ

- 第6回豪ドル円大暴落 実は10年に1度だった

- 第7回運用資金増加と成功の道筋

- 第8回安全性の「要」 資金管理ルール

- 第9回ドルコスト平均法 2015年の成績状況

- 第10回FX大失敗 を防ぐ ドルコスト平均法積立ルール鉄則

- 第11回「天井買わず 大底に買う」のための売買ルール

- 第12回利益確定後の再投下資金 売買ルール

- 第13回ドルコスト平均法 初心者の方へ 最初の注意事項

- 第14回ドルコスト平均法 適正レバレッジに合わせて売買ルール変更

- 第15回利益確定のタイミング

- 第16回豪ドル円15円抜き 欲張りな利益確定の理由

- 第17回レバレッジ付定期外貨取引 円高に強い設定事例

- 第18回純ドルコスト平均法成功のポイント その1

- 第19回その2 大底圏を丁寧に拾えるドルコスト平均法

- 第20回その3 FX積立派ポジションは暴落で強くなる

- 第21回その4 レバレッジを変動させることで効果を上げる

- 第22回その5 個人差がでない誰でも成果が望める

- 第23回FX積立運用成功のための必要能力 それは「グリット」

この連載は、SBIFXトレードを使用した純ドルコスト平均法実践のためのコツやルール改良点などをまとめたものです。このドルコスト平均法運用の概要や運用状況は下記にてまとめてあります。