確定申告 所得控除編 確定申告で税金を大きく減らせるかもしれないところです。

ここは、勉強すれば勉強するほど税金が減らせるだと思っています。所得控除対象となる控除があればあるほど、税金が減らせます。

所得税率にもよりますが、所得控除1円=必要経費1円と同等の威力があります。

必要経費に関しては、怪しげな出費を経費にしたことで税務署の指摘を受けやすくなるという部分もあります。これに比べると、所得控除はルールに従って申告すれば認められやすいです。

力を入れていきましょう。

- こんなのが所得控除の対象になるんだ!

- この金融商品には、こんな節税効果があるんだ!

- ふるさと納税ってなんて得なんだ!

なんてことがよくあるのが、この所得控除の部分です。

私が実際に使ったことがある部分も含めながら解説させていただきます。

所得控除の概要と種類

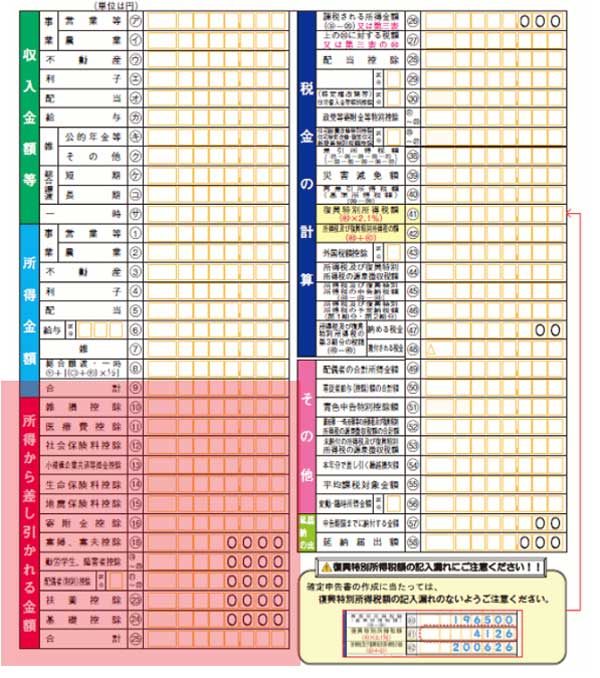

まずは、書くてし申告書記入欄を確認しておきましょう。

確定申告書 第一表

所得控除部分

画像のオレンジ色部分が所得控除部分です。

私の調べたことや経験したことは、ここでまとめておきます。皆様の方で「こういうのも控除対象」というアドバイスなどあれば、是非教えてください。

有益な情報を共有しながら、より有効な税金対策ができればと思っています。

この所得控除部分は、FXや株式と関係ないものがほとんどです。

でも、確定申告しないとできなものも多く、確定申告するからこそ税金を減らすために使える部分でもあります。

対象となりそうな項目をみつけたらしっかりと申告しましょう。

所得控除は、14種類あります。

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄付金控除

- 寡婦・寡夫控除

- 勤労学生控除

- 障害者控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

では、雑損控除から始めましょう。

雑損控除 災害・盗難のときに使える控除

本人または総所得金額等が38万円いかの配偶者など扶養家族が「災害や盗難・横領によって住宅や家財などに損害を受けた場合」に使える控除です。

ここに該当される方は、つらい体験をされていることが多いのですが、確定申告時には大きな経費が作れる部分でもあります。

この雑損控除の対象は、次のいずれかの場合に限られます。

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為による異常な災害

- 害虫などの生物による異常な災害

- 盗難

- 横領

きわどいのは、詐欺や恐喝の場合には雑損控除は受けられないことです。

お金を盗難や横領された場合は雑損控除にできるのですが、詐欺でお金を取られたときは雑損控除できないのです。

私達一般常識からすれば、横領も詐欺も「だまされた」という点では同じところがあると感じる部分です。

キワドイ経験のある方は、税務署に相談してみることのをおすすめします。

対象となるものがあれば、以下の計算式で算出します。

雑損控除の金額

- (差引損失額)-(総所得金額等)×10%

- (差引損失額のうち災害関連支出の金額)-5万円

二つのうちいずれか多い方の金額を確定申告書に記入します。

参考までに、「差引損失額」の計算式も載せておきます。

差引損失額=損害金額+災害等に関連したやむを得ない支出の金額ー保険金などにより補てんされる金額

直接の損害額だけでなく、それに関わる出費も対象になります。もしも、それに関して損害保険などの保険金受取があれば、差し引いて算出します。

地震・火災などの災害や盗難などで大きな被害を被った方は、しっかりと申告しましょう。

ソーシャルレンティング損失は雑損控除になるか。

投資商品で、この雑損控除の対象として「もしかしたら」と思ったのが「ソーシャルレンティングの納得いかない損失」です。

「みんなのクレジット」「ラッキーバンク」など、運用先の破綻ではなく業者そのものの運営が原因で多くの投資家が被害を受けました。

でも、あれを・・・・犯罪の種類で分類するのであれば・・「詐欺」・・・ですよね。

そう考えれば、雑損控除として申告するのは無理がありそうです。

裁判の判決次第では、税法上の取扱いも変わってくるかもしれません。ちなみに、昨年の私は、総合課税の雑所得の損失として処理しています。

医療費控除

医療費控除は、確定申告者と配偶者その他の親族のために支払った医療費が一定の金額以上の場合の控除です。

病院などで医療費を一定以上支払った場合に使えます。

家族の多い方や親の面倒をみている方は、内容をしっかりと把握していけば、税金を大きく減らせるかもしれない部分です。

計算式

医療費控除の計算式は、以下のようになっています。

その年に支払った医療費の総額 − 保険金などで補?される金額 − 10万円(所得の合計額が200万円までの方は所得の合計額の5%)= 医療費控除額(最高200万円)

年間10万円以上の医療費支出があった場合(年収200万以下の場合年収の5%以上)は、医療費控除として申告することで税金を減らるかもしれないといことです。

11万円の場合は11万円−10万円=1万円の医療費控除となり効果は薄いのですが、20万・30万円と金額が大きくなると、税金を減らす効果も相当なものになります。

控除対象となる費用

控除対象となる医療費は、「医師等による診断等を受けるために直接必要なもの」です。

例えば、以下のような費用です。

- 通院費

- 医師等の送迎費

- 入院時の部屋代・食事代

- 医療用器具の購入や貸借のための費用

- 義手・義足・松葉づえ・義歯などの購入の費用

- 6ヶ月以上寝たきりの人のおむつ代

対象となる医療費関連支出があるときは、少し掘り下げて対象となる範囲などを調べていくとよいです。

かかった医療費だけでなく「通院費」も医療費控除に含められます。病院に通った回数が多い方などは、通院費合計が数万円くらいになることだってあります。

入院時の「差額ベット代」も医療費控除の対象になるのも大きいです。

私の母もそうだったのですが、こちらが希望しなくても「差額ベット」のかかる病室に入院させられることもあります。医療費控除で申告することで、税金還付の手段とできます。

治療で行う「インプラント」も医療費対象です。これも、1本50万円くらいはかかる部分で大きな医療費控除にできます。

介護で使用する「おむつ代」も医療費控除になりますが、注意が必要です。

介護で使用する「おむつ代」 医療費控除で塚場合の注意点

「おむつ代」は、病院などから「おむつ使用証明書」が別途必要になります。

証明書を取るのに医師の診断書のような扱いになるため、一通大体数千円(私が問い合わせた病院は3千円でしたかかります。転院などで病院が何か所かに分散する場合は、病院ごとに必要となるのです。

証明書を取ってまで医療費控除として申告するかどうかは一考の余地があります。

場合によっては、おむつ使用証明書代金が、医療費控除で減らせる税金額を上回る可能性がでてくるからです。

- 医療費控除で税金を減らせる金額 > おむつ使用証明書代

こうならないときは、十分に検討すべきです。

申告者の所得税・住民税率と「おむつ代申告による節税効果」を比較して、医療費控除として申告するかどうか決めましょう。

例えば・・・

- おむつ代 20000円

- 証明書代金:対象病院数2か所 1件3000円×2=6000円

- 所得税率10%+住民税10%=合計20%の方

この場合、20000円のおむつ代を医療費控除で請求して期待できる税金減効果は、20000円×20%=4000円です。

これに対して、かかるおむつ証明書代金は6000円です。

証明書代金の方が税金減効果を上回っています。

こうなったら、おむつ代は申告する医療費控除から外すことにします。

ただ、一定の条件を満たすと市役所などが証明書を発行してくれることもあります。

例:埼玉県 八尾市

この要件として「2年目のおむつ代」というのがあります。つまり、1度は「おむつ使用証明書」を取って申告しないといけないということです。

こういう場合は、税金を減らす効果はなくても「おむつ使用証明書」をとって今年は申告しておくということも選択肢の一つになります。

対象可能性のある方は、お住まいの自治体にも相談するのが良いと思います。

介護をされている方は、出費のかなりの部分が医療費控除の対象になる可能性があります。可能性はあるものの「認めてもらうルール」がありますので、それを把握していきましょう。

医療費控除明細書添付が義務となる

医療費控除申請で変更点があります。それは、「医療費控除の明細書」の添付が義務付けられたことです。

これまでは、医療費の領収証を添付すればよかったのですが、平成32年度以降はこれが認められなくなります。

領収証の添付が不要となる代わりに「医療費控除の明細書」を作成する必要があります。

とはいっても、職場や健康保険組合などが発行する「医療費のお知らせ」でも代用できます。「医療費のお知らせ」などは9月分くらいまでしか載っていないので10〜12月分を別途「医療費控除の明細書」として作成することで確定申告に使えます。

注意しておいた方が良いのは、保管義務です。

国税庁公式ページではこう書かれています。

医療費の領収証について、確定申告書の添付又は確定申告書を提出する際の提示は必要ありませんが、明細書の内容を確認するため、確定申告期限の翌日から起算して5年を経過する日までの間、税務署から医療費の領収証の提示または提出を求める場合があります。

「医療費の領収証は保管義務5年」

・・・です。

これ、領収証が多い方は負担になるかもしれないですね。私も家族3人+母で合計100枚くらいになります。

これまでは全て税務署に提出してしまっていたのですが、これからはしっかりと保管しておかねばなりません。

セルフメディケーション税制

病院に行く時間が取れない方は、少々体調が悪くても薬を買って治すのが基本パターンということになりがちです。こういう薬代も医療費控除の対象に出来るのが「セルフメディケーション税制」です。

薬局などで購入した薬で代などもも医療費控除の対象になるものがあります。

対象となるのは、「特定一般用医薬品」と呼ばれるものです。見分け方は簡単で、領収証を良く見ると、控除対象となる医薬品には「セルフメディケーション税制の対象」であることが書かれています。

年間1万2千円を超える購入をしたときに、この税制は使えます。

最大控除額は8万8千円です。

セルフメディケーション税制は医療費控除の特例のため、通常の医療費控除との選択適用となります。なので、この特例の適用を受ける場合は、通常の医療費控除を併せて受けることはできません。

セルフメディケーション税制を利用する場合は、2つの書類が必要になります。

- セルフメディケーション税制の明細書

- セルフメディケーション税制の適用を受ける方がその適用を受けようとする年分に一定の取組を行ったことを明らかにする書類(氏名・取組を行った年・取組に係る事業を行った保険者、事業者若しくは市区町村の名称又は取組に係る診察を行った医療機関の名称若しくは医師の氏名の記載があるものに限ります。)

後者の「一定の取組を行ったことを明らかにする書類」とは例えば、以下のような書類です。

- 健康保険組合、市区町村国保等が実施する健康診査

- 市区町村が健康増進事業として行う健康診査

- 予防接種【定期接種、インフルエンザワクチンの予防接種】

- 勤務先で実施する定期健康診断【事業主検診】

- 特定健康診査(いわゆるメタボ検診)、特定保健指導

- 市町村が健康増進事業として実施するがん検診

薬を買った根拠が必要になるようです。市販薬購入が多く、通常の医療費控除よりセルフメディケーション税制の方が有利だと思われる方は、よく買う薬が対象に出来るかどうか確認しておくことをおすすめいたします。

別居の親の医療費

医療費負担がかさんでいる家族の医療費の応援をしている方もいるかもしれません。

そういう場合は、医療費控除の対象の対象にできる可能性があります。国税庁のQ&Aを見ると、「医療費控除は、自己又は自己と生計を一にする配偶者その他の親族に係る医療費を支払った場合に適用する」とあります。

「生計を一にする」要件は、次のような場合です。

1、勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、次に掲げる場合に該当するときは、これらの親族は生計を一にするものとする。

- 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合

- これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

2、親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとする。

したがって、例えば、母親の年収が少額で、子供からの仕送りで生活しているというような状況にあれば、その子供と母親とは「生計を一にしている」こととなり、子供が負担した医療費は、その子供の医療費控除の対象となります。

国税庁参考ページ

これに該当するかもしれないという方は、最寄りの税務署に相談してみるのをおすすめいたします。

絶対相談しないとダメなのか?

義務ではないんです。

でも、相談すると詳しく説明してくれることが多いのです。

最近の税務署職員は横柄な人は少ないから、気軽に相談してみるとよいと思います。。

私も、面倒を見ている母が「妻の母」であるため、念のために相談しています。

介護施設入居費

親が介護施設に入っているときなどは、その入居費が医療費控除の対象になるときがあります。

施設によってどれくらいが対象になるかは違ってきます。

- 介護老人保健施設(いわゆる老健施設) 施設利用料の全額対象

- 介護老人福祉施設(いわゆる特養施設) 施設利用料の半額対象

- 一般的な有料老人ホーム 対象外

注意すべきは、かかった費用の全額ではないことです。

私も家族が入居してわかったのですが、こういう施設の費用は非常に細かく分かれています。「おむつ代」などは対象外だったりするなど、ここで詳細を列挙してもよくわからないと思います。

ただ、領収証には「医療費控除対象 〇〇円」という具合に明細が書かれています。

金額がわからなくなるなどの心配は要りません。

介護施設に親が入所して費用を負担していても、医療費控除として使っていない方が多いようです。

職員さんも知らないケースがあります。

私が、職員さんに質問したときの最初の答えは「この施設の使用料は医療費控除の対象にならないです」でした。

私がい調べなおして、再度電話したことで「対象になります」という返事を貰っています。

その職員さん曰く「初めてこういう質問を受けて誤解した」と弁解していました。

質問する人が少ないのは事実のようです。

こういった施設の費用は、年間70〜100万円前後の大きな負担になります。医療費控除で少しは取り戻しておきましょう。

社会保険料控除

生計を一にする配偶者その他の親族が負担することになっている社会保険料で、確定申告者が支払ったり、確定申告者の給与から差し引かれたりした保険料がある場合の控除です。

サラリーマンの方は、毎月給与天引きされている健康保険料・厚生年金保険料がこの社会保険料控除にあたります。

- 健康保険料

- 国民年金保険料(保険税)

- 後期高齢者医療保険料

- 介護保険料

- 労働保険料

- 国民年金保険料

- 国民年金基金の掛金

- 厚生年金保険料

一見、工夫の余地のなさそうな部分ですが、親の扶養などをしている場合に使えそうな部分があります。。

後期高齢者医療保険料・国民健康保険料・介護保険料など、生計を一にする配偶者その他の親族が受け取る年金から引落し(特別徴収)されている場合は、確定申告者の社会保険料控除の対象にはできません。

この「特別徴収」がポイントです。

これら保険料の引き落としには「特別徴収」の他には「普通徴収」という方法もあります。

普通徴収は、口座振替などにより保険料を納付する方法です。確定申告者の口座より引き落とした場合、社会保険料控除の対象にすることもできます。

普通徴収への変更は一定の要件があるため、お住まいの役所に問い合わせて確認されるようにしてください。

私自身、母の後期高齢者医療保険料を普通徴収にして私が負担することで社会保険料控除にすることもできます。

ただ、諸事情により今のところそこまではしていません。

小規模企業共済等掛金控除

次の掛金を支払った場合に受けられる控除です。

- 小規模企業共済法に規定された共済契約に基づく掛金

- 確定拠出年金法の企業型年金加入者掛金及び個人型年金加入者掛金

- 条例の規定により地方公共団体が実施する心身障碍者扶養共済制度にかかる契約で一定の要件を備えたものの掛金

この控除の代表的なものが「iDeCo(イデコ)」です。

私も2013年から「iDeCo(イデコ)」を始めています。

きっかけは「FXの税金対策」でした。

もともと投資信託は大嫌いなんです。なので、投資信託でしか運用できないiDeCo(イデコ)には制度開始当初は興味が持てなかったのです。

「税金対策だから・・・」とやむを得なく始めた側面もあります。

実際に始めてみて、反省しました。

「なんで、この制度をもっと早くから利用しなかったのか」

本当にそう思っています。

運用商品も充実してきていて、元本保証の銀行預金からハイリスク・ハイリターンともいえる新興国系まで幅広く揃っています。

リスクを取りたくなければ、全額銀行預金というのもあります。

それでもメリットはあります。

だって、全額所得控除になるんです。所得税・住民税合算で率20%くらいの方であれば、2割引きで投資信託を購入しているようなものです。

銀行預金の場合は、10万円預金して2万円キャッシュバックがあるようなものです。

FX会社でこんなキャンペーン始めたら、絶対利用しますよね。

現在、トラリピ口座で10万円入金で100ポイント付与(80円相当)というキャンペーンをやっていますけど、これでも相当お得なので追加入金されている方が大勢います。

80円と2万円です。その差は250倍です。

iDeCo(イデコ)の全額税額控除の仕組みは、FX会社の入金キャンペ−ンの250倍お得だという見方もできます。

私のiDeCo(イデコ)」口座は、ここまでのところ積立額に対して純粋に30%くらいの利益になっています。これで、毎年税金対策にもなっているので、とてもありがたい存在です。

友人にも、iDeCo(イデコ)はよくすすめています。

iDeCo(イデコ)は、解約ができないなどのデメリット部分もあります。

まだ利用されていない方は、メリット・デメリットを把握したうえで、加入検討されてみてはいかがかと思います。

生命保険料控除

民間で加入している生命保険も税額控除に使えます。

年末調整でもおなじみなので、ご存知の方も多いかもしれませんね。

生命保険加入日によって扱いが2つにわかれます。

- 生命保険料 最大5万円

- 個人年金保険料 最大5万円

- 合計 10万円

- 生命保険料 最大4万円

- 個人年金保険料 最大4万円

- 介護医療保険 最大4万円

- 合計 12万円

注意点は「どちらかでしか申告できない」というところです。

いくつかの生命保険に入っていて、加入時期も分かれている方は、どちらの枠で申請した方が得かを考えて利用することになります。

確定申告の際は、生命保険会社が発行する生命保険料控除証明書が必要になります。

毎年10月以降に生命保険会社より送付されてきます。紛失した場合は再発行もできます。

地震保険料控除 地震保険料を支払った場合の控除

損害保険契約で地震保険に加入されている場合に使えます。最大5万円で、損害保険会社の発行した証明書を確定申告に使います。

生命保険料控除・地震保険料控除ともに、工夫の余地が少ない部分です。

保険会社の発行した控除証明書の添付を忘れず、きっちりと記入しておきましょう。

寄付金控除

寄付金控除として認められる寄付は以下の種類があります。尚、学校の入学に関するものは除かれます。

- 国に対する寄付金

- ふるさと納税(都道府県・市区町村)

- 一定の特定公益信託の信託財産とするために支出した金銭

- 社会福祉法人に対する寄付金

- 特定の政治献金

- 公益社団法人・公益財団法人に対する寄付金

- 認定NPO法人に対して、その法人のにかかる認定又は特例認定(仮認定)の有効期間に支出した寄付金

多くの方が利用している「ふるさと納税」は、この寄付金控除になります。

「ふるさと納税」は、寄付金控除としては特別な扱いを受けているので後で説明させていただきます。

一般的な寄付金控除は以下の特徴があります。

- 総所得額の4割が上限となる。

- 寄付金ー2000円を寄付金控除金額として申告する。

- 確定申告時には寄付金受領証を提出する。

総所得額の4割以下の範囲で行った寄付金は、2000円を差し引いて確定申告書の寄付金控除欄に記入します。

所得税率が20%であれば、寄付額の約20%分だけ税金を減らす効果があります。

住民税でも寄付金控除が認められる寄付金であれば、住民税でも税金を減らす効果もあります。

寄付金控除は、いくつか特別扱いとなるものがあり、「寄付金特別控除」と呼ばれています。

所得税率に関係なく、寄付金額の3割の「税額控除」が受けられます。

計算式

(その年中に支出した政党等に対する寄附金の額の合計額?2千円)×30%=(政党等寄附金特別控除額)

所得税率に関係なく、寄付金額の4割の「税額控除」が受けられます。

計算式

(その年中に支出した認定NPO法人等に対する寄附金の額の合計額?2千円)×40%=(認定NPO法人等寄附金特別控除額)

所得税率に関係なく、寄付金額の3割の「税額控除」が受けられます。

計算式

(その年中に支出した公益社団法人等に対する寄附金(一定の要件を満たすもの)の額の合計額?2千円)×40%=(公益社団法人等寄附金特別控除額)

これら3つは、寄付金控除にするのか寄付金特別控除とするのかを選べます。

自分の所得税率で税金を減らす効果の高い方を選んで申告ができます。

寡婦・寡夫控除

夫または妻と離婚や死別した場合などに受けられる控除です。

基本的には27万円で子供がいる場合の寡婦が要件を満たせば35万円となります。

ちなみに、妻に先立たれた寡夫は子供がいても27万円までしか認められません。

ちょいと悲しい気持ちですね。

勤労学生控除

学生が確定申告する際に受けられる控除です。合計所得金額が65万円以より多い方や勤労によらない所得が10万円より多い場合は、この控除を受けられません。

合計所得金額65万円というのは、給与所得控除を差し引いた金額の所得のことです。

給与所得で130万円以下が目安になります。

130万円くらいの給与所得がある場合、給与所得控除が65万円あるため勤労額税控除を受ける基準でみると「130?65=65万円」という感じになります。

この適用がある場合の控除額は27万円です。

障害者控除

障碍者控除は、確定申告者自身・同一生計配偶者(注)又は扶養親族が所得税法上の障害者に当てはまる場合に、受けることができる所得控除です。

扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます。

控除金額

- 障害者 27万円

- 特別障害者 40万円

- 同居特別障害者 75万円

対象となる障害

障害者控除の対象となるのは、次のいずれかに当てはまる人です。国税庁の公式ページより抜粋させていただきます。

抜粋元:障害者控除

- 精神上の障害により事理を弁識する能力を欠く常況にある人この人は、特別障害者になります。

- 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された、このうち重度の知的障害者と判定された人は、特別障害者になります。

- 精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人このうち障害等級が1級と記載されている人は、特別障害者になります。

- 身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人このうち障害の程度が1級又は2級と記載されている人は、特別障害者になります。

- 精神又は身体に障害のある年齢が満65歳以上の人で、その障害の程度が1、2又は4に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人このうち特別障害者に準ずるものとして市町村長等や福祉事務所長の認定を受けている人は特別障害者になります。

- 戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人このうち障害の程度が恩給法に定める特別項症から第3項症までの人は、特別障害者となります。

- 原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人この人は、特別障害者となります。

- その年の12月31日の現況で引き続き6ヶ月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする(介護を受けなければ自ら排便等をすることができない程度の状態にあると認められる)人この人は、特別障害者となります。

特別障碍者となるケースも多いので、可能性がある場合はお住まいの役所に相談してみましょう。

里親制度で使う可能性もある。

読者の中には、虐待などで実親から離れて暮らしている子供を預かる里親制度に登録されている方もいるかもしれません。

私も10年くらい前より登録して、何人か子供を預かっています。ほとんどが短期で、何年かに一回話がくる感じでやっています。

中には既に障害を持っている子供もいるんですよね。

子供の預かり方にはいくつかの種類があるのですが、そういう子供を預かったときには使えるかもしれない控除です。

配偶者控除・配偶者特別控除

配偶者控除は、株式・FXで収入のある方が意識しておくべき控除です。

税改正により、「控除を受ける納税者本人の合計所得金額が1000万円を超える場合は、配偶者控除は受けらない」ことになったからです。

給与所得だけで合計所得金額1,000万円というのは、総支給1220万円に相当します。日本人の平均年収からみれば、ほとんどの方がこの中には入りません。

でもですね。

この合計所得には「給与所得」だけでなく「FX」「株式利益を申告する場合」「配当所得」などが合算されます。

つまり、合計所得900万円くらいの方がFXで必要経費を除いたあとで101万円の純利益を出すと合計所得が1000万円を超えるため、「配偶者控除・配偶者特別控除」が受けられなくなります。

かといって、ここに該当するからといって「今年の利益はここまで」という判断をするのはおすすめできません。

調子の良い時にはきっちり稼ぐべきです。

相場運用には、どの運用法でも好不調の波があります。好調のときにきっちり稼がないと不調時の損きりには耐えられなくなります。

なので、調子の良いときには・・・・

配偶者控除・配偶者特別控除が消えた分以上に利益を上乗せするつもりで取り組む

・・・これが、ベストの判断だと思っています。

尚、確定申告をする納税者の合計所得が1000万円以下であれば、配偶者自身の収入で配偶者控除・配偶者特別控除が受けられるかどうかが決まります。

配偶者控除

配偶者の年間所得が48万円以下の場合には配偶者控除が適用されます。

- 一般の配偶者控除額 48万円

パートなどの給与所得者であれば、給与所得控除が65万円受けられるので、38+65万円=103万円までが配偶者控除の対象になります。

でも、FXの場合は給与所得控除のようなものがありません。

給与所得では103万円まで配偶者控除の対象ですが、FXだけで40万円も純利益(利益ー必要経費)を出せば配偶者控除の対象ではなくなるからです。

専業主婦は、FX利益ー必要経費での純利益で38万円以上の利益となれば配偶者控除対象外となります。

FX以外にも収入があれば、その収入も加算します。

配偶者特別控除

配偶者特別控除は、配偶者控除を受けられない場合に一定の要件を満たしたときに受けられます。

- 民法の規定による配偶者であること(内縁関係の人は該当しません)。

- 控除を受ける人と生計を一にしていること。

- その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

- 年間の合計所得金額が48万円超133万円以下であること。

パートなどによる給与所得だけある場合、給与所得控除が78万円受けられます。このため、上限123万円は給与所得控除を加味した金額になります。

- 123万円+78万円=201万円

配偶者特別控除で適用を受けられる限度枠として201万円とよく言われるのは、この金額です。

FX利益では必要経費を差し引いた純利益額で該当するかどうかが決まります。

この配偶者特別控除を受けられるかどうかの利益のときに、もう一つ考慮しないといけないことがあります。

それは、社会保険の扶養者基準です。

社会保険料の扶養基準にも配慮

社会保険料の扶養からはずれるかどうかの基準は、事業所の規模や本人の労働時間によって違いがあります。

一概には言えないものの、他に収入がない扶養者の方がFX利益で100万円超えたら注意すべきというのが大雑把な留意点です。

参考までに日本年金機構公式ページで書かれている要件をご紹介させていただます。

年間収入130万円未満で・・・以下どちらかに該当

- 同居の場合 収入が扶養者(被保険者)の収入の半分未満

- 別居の場合 収入が扶養者(被保険者)からの仕送り額未満

この辺は、専業主婦など扶養家族になっている方がFXをやる場合に十分に留意していかないといけない部分です。

確定申告をする納税者自身の合計所得が1000万円を超えた場合、既に配偶者控除対象外なのですが、社会保険の扶養控除は意識しておく必要があります。

扶養控除

控除対象扶養家族がいる場合に受けられる控除です。4つの条件を満たす方が対象になります。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が38万円以下であること。(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

収入基準の38万円は、配偶者控除と同じです。配偶者特別控除のようなものはないので、FXなどで38万円以上を超えた場合には「扶養控除からはずれる可能性」を意識しておく必要があります。

控除される金額

- 一般の控除対象扶養家族 38万円

- 特定扶養家族 63万円

- 老人扶養家族(同居老親等) 58万円

- 老人扶養家族(同居老親等以外) 48万円

特定扶養家族は、申告年12月31日現在の年齢が19歳以上23歳未満の人です。

老人扶養家族は、申告年12月31日現在の年齢が70歳以上の人です。

老人扶養家族に関しては同居していなくても対象とできます。

この控除受けられるのに利用されていないケースが結構あります。

- 親の面倒を子供が分担してみているが、誰も扶養控除にしていない。

- 社会保険の扶養家族でないとダメだと思っている。

妻の兄弟がそうだったのですが、子供数人が共同で親の生活費を援助しているときなどに、自分がメインでないからということで、誰も親を扶養控除対象者にしないケースがあります。

家族の状況にもよるのですが、誰からが代表になって扶養控除を受けられるように工夫することが出来そうであれば、やってみ他方がよいです。

また、社会保険の扶養家族と税金上の扶養家族は一緒である必要はありません。

私の場合、妻の母を税金上の扶養家族としています。でも、母の健康保険は私の扶養家族でもなく、母の預金より支払っています。

基礎控除

全ての方に適用される控除です。38万円です。

誰にでも適用されるのですが、手書きの確定申告書で記入を忘れると、適用されません。

実は、私は過去に一度この38万円を書かずに申告したことがあります。

数年後に気づきました(悲)。

書かなくても税務署さんは指摘してくれません。

私の希望ですが、「税金を少なく払った人への指摘は厳しい」だけでなく「多く払った人にも教えてくれる」といいなと思ってしまう部分です。

普通は忘れない部分ですが、見落としなどがあるかもしれませんので、ご注意下さいませ。

投資家のための税金講座 目次

- 第1回投資税金 3つの種類【投資家のための税金講座】

- 第2回確定申告不要でもやった方が良いことが多い・・・その理由

- 第3回確定申告書記入手順 株式・配当金・FX損益がある場合

- 第4回株式・FXで必要経費にできそうな項目と注意点

- 第5回確定申告の所得控除編 税金を大きく減らせるかもしれない

- 第6回確定申告の税額控除 投資家が押さえておくべき2つの項目

- 第7回配当金税金 4つの方法徹底比較

- 第8回ふるさと納税2020年 概要と活用法

- 第9回NISAは節税に有効なのか? 7年間での効果測定

- 第10回iDeCo(イデコ)とは・・仕組みと税金優遇について

- 第11回iDeCo(イデコ)運営管理機関を選ぶ2つのポイント

- 第12回iDeCo(イデコ)加入方法とこれまでの実績利回り

- 第13回専業主婦(配偶者控除対象外)のiDeCo(イデコ)活用法

- 第14回iDeCo+(イデコプラス)概要と活用法

- 第15回夫婦の税金戦略:仮想通貨・ソーシャルレンティング編

- 第16回株式投資税金対策 夫婦口座使い分けのポイントと実例

- 第17回FX・CFD編:夫婦口座使い分ポイントと考え方

- 第18回FXスワップ投資を無税でやる・・・2020年の注意点

- 第19回FXオプションを無税範囲でやるときの注意点

- 最終回e-Tax 体験談