米ドル円下落可能性が高いときの対処

ここまで堅調だった米ドル円も、そろそろ調整局面か下落局面に入るかもしれません。

「米ドル円買い」のみでやっている私のループイフダン運用ではひと工夫必要なところです。

私のループイフンダン運用の特長

- 運用通貨:米ドル円のみのシプル運用

- 最大レバレッジ4倍以内(200万円での最大ポジション7万通貨)

- ループイフダン仕掛けは分割

- 手動売買も時折使用

- 有効な局面ではFXオプションも活用(カバードコールのみ)

- 運用開始時資金200万円(最低運用資金10万目安)

- オプションも使う場合の最低資金目安は40万円

この運用をご覧になるのが始めての方は、「【最初に】運用方針と考え方」からお読みになることをおすすめいたします。

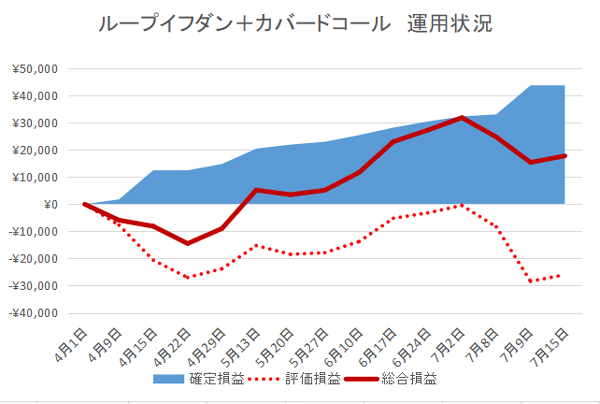

全体損益推移:第15週目

ループイフダンとFXオプションを合計したここまでの確定損益と含み損推移グラフです。

このグラフは、下記の「確定損益・評価損益・総合損益」の推移です。

- 青色部分:確定損益

- 赤色点線:評価損益

- 赤色太線:評価損益を考慮した損益(総合損益)

| 項目 | 損益額 |

|---|---|

| ループイフダン確定損益 | 22,829円 |

| FXオプション確定損益 | 20,940円 |

| 確定損益合計 | 43.769円 |

| 評価損益:ループイフダン | -10.068円 |

| 評価損益:FXオプション | -15,910円 |

| 評価損益合計 | -25,978円 |

| 総合損益 | 17,791円 |

| 参考:米ドル円レート | 109.98円 |

確定損益合計が40000円を超えてきています。

FXオプション口座でのコールオプション売りによるプレミアム受取額が利益として計上されたためです。

このコールオプション売りは、ポジションを作るとすぐに利益を出すことが出来ます。

でも、そのポジションをすぐに決済すると同額以上の損失が出る仕組みです。

利益を固めていくには、日数をかけて時間的価値の減少とともにプレミアムが下がっていくのを待つ必要があります。

コールオプション売りは、米ドル円が下落すると価値が減少して利益が大きくなる仕組みです。FXの米ドル円売りポジションと似た性質を持ちます。

米ドル円が下落すれば、ループイフダン口座で保有している米ドル円買いポジションは含み損がでてくるため、その損失を補う効果があります。

FX+FXオプションの組み合わせで、上げ相場でも下げ相場でもある程度有利な状態を保っていけるというのが、カバードコール戦略の魅力です。

短期間ではわかりにくいのですが、毎週のように経過を観察していくとそのメリットが見えてきます。

この有利な仕組みを活用して、今後もリスクを抑えながら少しづつ利益を増やして行く予定です。

ループイフダン 自動売買状況

先週ループイフダンの自動売買を一旦停止しています。

米ドル円は、下げだすと一気に下げていく傾向のある通貨ペアなので、ループイフダンで設定したポジションが最大数になったら少し様子を見てから次の設定をするようにしています。

一応、来週中ごろまでは様子を見て、いけそうであれば次の設定を稼働させる予定でいます。

ループイフダン口座状況

口座資産1,522,829円、先週コールオプション売りを設定した時から変化はありません。

含み損がー10,068円あるのですが、スワップポイントの累積分も1000円くらいあります。

ループイフダンは1万通貨で1日10円程度のスワップポイントですが、FX業界のなかでは最高水準です。

こういう小さな金額も長期間積み上げていけば、大きな利益の差になっていきます。

ゆっくりと、その効果を確認しながらやっていきます。

カバードコール戦略について

カバードコール戦略は、FXの買いポジションを「上げ相場での利益を犠牲にする代わりに、下げ相場での損失を減らす」ことを目的に使います。

オプションの教科書では、運用のリスクを減らすための有効な一手として紹介されています。

参考記事:カバード・コールFXオプションでの使い方

ループイフダンでの長期放置ポジションの発生は、宿命のようなものです。

その長期放置ポジションをカバードコールで活かしていこうという目論見でやっています。

カバードコール戦略は、FX+FXオプションの合成ポジションで行います。

- ループイフダン口座:米ドル円買いポジション

- FXオプション口座:米ドル円 コールオプション売り

その効果は以下のようになります。

- 上げ相場:FXオプション損失だがFXポジションの利益が上回り、合計利益となる。

- 下げ相場:FXポジションは含み損だが、FXオプションは利益となるので、FXの含み損を軽減できる。

この内容は、実際のポジションでご覧ください。

ここで「上昇期には利益を減らす事になるかも?」と不安に感じる方もいるかもしれません。

でも、ループイフダンの自動売買を稼働したままであれば上昇期には基本的に15銭なり25銭なりの利益幅で決済します。

ここでカバードコール戦略を使う時は、合計利益はそれ以上取れるようにしていくつもりなので、その辺で不利にはならないだろうと見ています。

米ドル円が大きく下落したときなど、いつも好条件で設定できるものではないので、実際の運用ではその局面で適切に対応していければと思っています。

保有中の米ドル円買いポジション1万通貨にカバードコールを設定してあります。

カバードコール設定状況

カバードコール戦略は、FX口座:米ドル円買いポジション+FXオプション口座:コールオプション売りの組み合わせで成立します。

現在2本本の設定があります。

1本目設定時はこんな感じでした。

設定時記事:カバードコール 4月9日設定内容

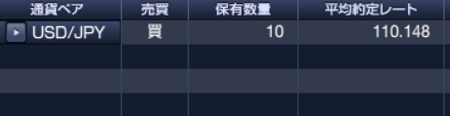

1本目カバードコール:対象ループイフダンポジション

千通貨×10本=1万通貨の買いポジションで買い平均値は110.148円です。

米ドル円下落により売買の無くなったループイフダンポジションを「自動売買停止・決済指値削除」をして、長期放ったらかしポジションとしています。

このポジションは、「高水準のループイフダンのスワップポイント受取」をしながら「米ドル円上昇期を待っている」状況です。

このポジションを活用して、コールオプション売りを仕掛けて、カバードコール戦略の形にしています。。

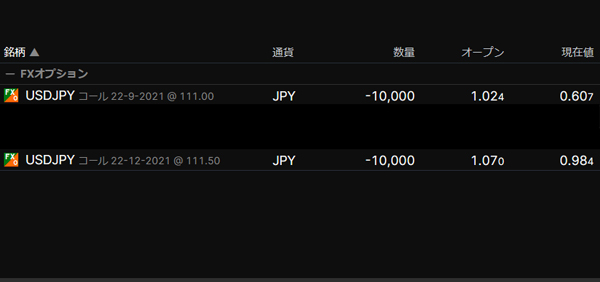

米ドル円コールオプション売り状況

コールオプション売りは、「下落で利益・上昇で損失」で「利益限定・損失限定なし」「利益となりやすい」という性質を持ちます。

現在2本のコールオプション売りポジションを保有中です。

- 作成日:2021年4月9日

- FXオプション内容:米ドル円 コールオプション売り

- 作成時点の米ドル円:109.27円

- 権利行使価格:111.00円

- 権利行使期日:2021年9月22日

- 売買数量1万通貨

- プレミアム:1.024

- 利益上限:1.024×1万通貨=10,240円

- 損益分岐点目安:111.00+1.024=112.024円

このポジションの利益上限は10,240円で、ポジション作成時に受取済みです。

ポジションを途中決済または満期時の権利行使日にプレミアムに価値があれば損失が発生して、最終損益が決まります。

本日のプレミアム現在値は、0.607です。

ポジション損益状況

| 項目 | 損益 |

|---|---|

| プレミアム受取利益 | 10,240円 |

| 含み損益 | −6,070円 |

| 差引損益 | 4,170円 |

権利行使期日は9月22日です。あと2カ月ちょっとです。

この辺から、プレミアム減少スピードが早くなります。

差引損益が、現在途中決済した場合の最終損益になります。

もう一本も同じような内容です。

- 作成日:2021年7月8日

- FXオプション内容:米ドル円 コールオプション売り

- 作成時点の米ドル円:110.180円

- 権利行使価格:111.50円

- 権利行使期日:2021年12月22日

- 売買数量1万通貨

- プレミアム:1.024

- 利益上限:1.070×1万通貨=10,700円

- 損益分岐点目安:111.50+1.070=112.570円

このポジションの利益上限は10,700円で、ポジション作成時に受取済みです。

本日のプレミアム現在値は、0.984です。

ポジション損益状況

| 項目 | 損益 |

|---|---|

| プレミアム受取利益 | 10,700円 |

| 含み損益 | −9,840円 |

| 差引損益 | 860円 |

権利行使期日は12月22日です。5カ月とまだまだ先です。

5カ月後に米ドル円が権利行使価格の111.50円以下であればこのプレミアムはゼロとなり、10,700円の満額利益が確定する予定です。

このポジションのカバードコール戦略効果は以下のページにてまとめています。

参考記事:カバードコール戦略 7月8日分の効果

1本目のカバードコール戦略効果

このカバードコール戦略の効果は、FXと合わせて考えて頂くとわかりやすいです。

この1本目ポジションの効果を「単純なループイフダンだけの場合」と「FXオプションを加えた応用形」での損益比較でみてみます。

| 米ドル円 | ループイフダンのみ | カバードコール |

|---|---|---|

| 111.000 | 8,520円 | 18,760円 |

| 110.148 | 0円 | 10,240円 |

| 109.270 | -8,780円 | 1,460円 |

| 108.00 | -21,480円 | ー11,240円 |

- ループイフダンのみは、自動売買停止させて9月まで放っておいた場合の含み損益

- カバードコールは、自動売買停止したループイフダンポジション+コール売り損益の合計額

- 9月22日まで決済しなかったときの含み損益の金額

- スワップポイント考慮なし(実際には双方とも2000円程度のスワップポイント利益が加算される予定)

基本的にどの為替値でも買いポジションを放っておくよりは利益を上乗せできる流れになります。

カバードコール戦略でのコールオプション売りは、サクソバンク証券のFXオプション口座を使っています。

【最初に】運用方針と考え方

- 運用通貨と仕掛けの方向性:米ドル円買いのみ

- 最大レバレッジ4倍以内:200万円で7万米ドル目安(2021年5月基準)

- 分割設定を基本にする。:200万円で最大7分割

- 売買間隔:15銭か25銭を基本とする

- 1本の売買数量と本数:1000通貨で10本

- 米ドル円下落により最大本数となったら次の設定開始まで最低2週間様子を見る

- オプション使用:下落により長期放置となるポジションには、カバードコールを使い利益上乗せ

ループイフダンにFXオプションを使って「カバードコール戦略」を組み合わせていくことで、「リスク低減+利益上乗せ」を目指しています。

ループイフダンの設定は、資金10万円くらいから真似して頂けるかと思います(レバレッジ4倍以内で分割で仕掛けていきます)。

カバードコール戦略も使う場合の運用資金目安は約40万円です。

運用の性質上、運用資金は2口座に分けています。

- ループイフダン口座;150万円

- FXオプション口座(サクソバンク証券):50万円

- 合計:200万円

これによって、2つの効果を狙っています。

- ループイフダンの損益にFXオプション利益を上乗せする

- 米ドル円下落時の含み損増加を抑制する

FXオプションに慣れていない方は、無暗に真似はされないでください。

運用を真似される場合は、まずはループイフダンの設定パターンを参考にして頂ければと思います。

慣れてきたら、FXオプションも混ぜていくのを検討されるとよいです。

その方が、ストレス少なく運用できます。

元々、私のループイフダン運用は「含み損少な目」でやってきています。

ループイフダン設定のタイミングを参考にして頂くだけでも、利益を得ていけるはずですので、無理はされないでください。

ループイフダン運用成績

月別損益

- 運用資金:200万円

- 運用開始年月:2021年4月1日

| 年月 | 今月利益 | 今年度利益 | 利益率 |

|---|---|---|---|

| 2021年4月 | 16,418円 | 16,418円 | 0.74% |

| 2021年5月 | 7,073円 | 23,491円 | 1.15% |

| 2021年6月 | 8,116円 | 31,607円 | 1.52% |

| 2021年7月 | 11,983円 | 43,769円 | 2.19% |

ループイフダン+FXオプションで利益上乗せ検証

FXオプションを使ったことが、本当に利益上乗せに貢献しているかどうかを検証するための記録です。

| 年 | ループイフダン | FXオプション | 合計利益 |

|---|---|---|---|

| 2021年 | 22,829円 | 20,940円 | 43,769円 |

リピートでループイフダンを選んだ理由

一通りのリピート系自動売買を試して、ループイフダンに戻ってきました。

ループイフダンを選んだ理由は3つあります。

- 追尾型であること

- スワップポイント受取が高目であること

- スプレツド+手数料負担が軽い事

これらの特徴より、私の「米ドル円買い」を中心のリピート系自動売買に最も合うと感じています。

ループイフダン運用の主要ページ

サイト内他記事